Blog / Wynagrodzenie dyrektora – najkorzystniejsze opcje w roku 2018/2019

Jeżeli prowadzisz własną firmę Limited, na pewno – choćby dzięki naszym artykułom – wiesz, jak najkorzystniej pod względem podatkowym wybierać z niej pieniądze: jako wynagrodzenie dyrektora oraz dywidendy. Jak jednak będzie to wyglądać po zmianach, które wchodzą w życie w nadchodzącym roku podatkowym? Zobacz.

Jak są opodatkowane dywidendy

Na rok 2018/2019 przysługuje Ci kwota wolna od podatku dochodowego w wysokości £11,850. To oznacza, że pierwsze £11,850, jakie wypłacisz sobie w formie pensji, nie podlega opodatkowaniu.

Jeżeli dochód pobierasz wyłącznie w postaci pensji, wtedy Twoja pensja powyżej £11,850 będzie opodatkowana po stawce 20%, a kiedy przekroczysz próg £46,350 i wejdziesz na kolejny próg podatkowy – 40%.

Jak wspominaliśmy całkiem niedawno, od nowego roku podatkowego kwota wolna od podatku dla dywidend maleje z £5,000 do jedynie £2,000. To duża zmiana, zwłaszcza dla małych, jednoosobowych firm, gdzie kilkaset funtów robi sporą różnicę w dochodach.

Opodatkowanie dywidendy 2018/2019

Na rok podatkowy 2018/2019, dywidendy opodatkowane są w następujący sposób:

Pierwsze £2,000 są zwolnione z opodatkowania.

Po przekroczeniu tego progu podatek, jeżeli mieścisz się w pierwszym progu dochodowym (w nadchodzącym roku podatkowym £46,350), wynosi 7.5%.

Dywidendy powyżej tego progu I aż do £150,000 są opodatkowane po stawce 32.5%, a powyżej £150,000 – 38.1%.

Dodając do tego jeszcze £11,850 z podatku dochodowego, w ciągu roku masz gwarantowane £13,850 bez opodatkowania,

Najbardziej korzystne opcje dywidend i pensji

Dla podwykonawców, freelancerów i innych małych biznesów operujących jako firma Ltd, najczęstszą praktyką jest wypłacanie sobie stosunkowo niższej pensji, a wybieranie głównej części dochodów w postaci dywidend.

Teoretycznie wygląda to tak:

Wypłacasz sobie pensję tylko do wysokości progu opodatkowania (£11,850 na rok 2018/2019), ale powyżej progu National Insurance. W ten sposób nie płacisz jeszcze podatku dochodowego, ale płacisz składki ubezpieczeniowe, jednocześnie będące elementem podstawowej emerytury państwowej i innych świadczeń.

Pensja jest również kosztem dla Twojego biznesu, więc oszczędzasz dzięki temu Corporation Tax.

Cała reszta pieniędzy, jakie wybierasz z firmy, jest traktowana jako dywidenda – również koszty, które odrzuci HMRC przy rozliczeniu.

Wiele osób decyduje się ograniczyć wypłatę swojego całkowitego dochodu, by nie wejść na wyższą stawkę podatku, jednak tu każda sytuacja jest inna i zależy od wielu czynników.

Jaka jest najkorzystniejsza kalkulacja pensji i dywidend na rok 2018/2019.

Jaka jest najkorzystniejsza kalkulacja pensji i dywidend na rok 2018/2019.

Wprowadzone w kwietniu 2014 Employment Allowance pozwala firmom nie płacić pierwszych £3,000 składek National Insurance jako pracodawca. Mogłoby się więc wydawać, że najlepiej wypłacić sobie maksymalną pensję £11,850. Jednak firmy, gdzie jedynym pracownikiem jest dyrektor, zostały wykluczone z tej możliwości. To sprawiło, że natychmiast powstała „szara strefa” firm, w których jest dwóch dyrektorów – przeważnie mąż i żona – i żadnych innych pracowników, a firma znalazła sposób, by skorzystać z ulgi.

Wydawałoby się, że wszystko jest w porządku, jednak wydaje się, że HMRC będzie w końcu dążyć do ukrócenia i tych praktyk. Będziemy więc ostrożni i zalecimy korzystanie z Employment Allowance tylko wtedy, kiedy obie osoby faktycznie wykonują codzienną pracę dla firmy.

Dlatego też tego rozwiązania nie polecamy większości typowych podwykonawców (tu zalecamy Opcję 2, wyjaśnioną poniżej)

Wynagrodzenie dyrektora – najkorzystniejsze opcje

Przed Wami dwie kombinacje pensji i dywidend przygotowane w założeniu, że chcesz pozostać poniżej wyższego progu podatkowego (£46,350).

Nasza kalkulacja opera się na trzech założeniach:

- Twoimi jedynymi źródłami dochodu są pensja i dywidenda z firmy.

- Nie kwalifikujesz się pod przepisy IR35

- Nie spłacasz pożyczek studenckich ze swojej pensji.

Opcja 1 – kiedy korzystasz z Employment Allowance

Wybierasz roczną pensję w wysokości £11,850, czyli swojego Personal Allowance na rok 2018/2019. Pensja w takiej wysokości nie podlega opodatkowaniu, ale za to oskładkowaniu National Insurance – już tak. W zaokrągleniu jako pracownik zapłacisz więc £411 od swojej pensji. Nie zapłacisz natomiast żadnego National Insurance jako pracodawca, masz bowiem Employment Allowance do wysokości £3,000.

Jeżeli chodzi o dywidendę, to biorąc pod uwagę, że chcesz pozostać na niższej stawce opodatkowania, możesz wybrać jeszcze £34,500 w dywidendach (próg składkowy £46,350 minus £11,850 w postaci Personal Allowance).

Jako że pierwsze £2,000 są zwolnione z podatku, płacisz go w wysokości 7.5% od pozostałej kwoty dywidendy, czyli £32,500.

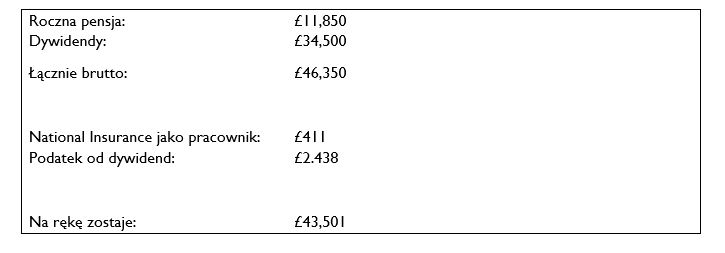

Kalkulacja wygląda więc tak:

Jak widzisz, Twój podatek od dywidend wyniesie £2,438, składka National Insurance £411, tak więc w kieszeni zostaje Ci suma £43,501. Całkiem nieźle.

Opcja 2 – Pensja do progu NIN

Przyjrzyjmy się teraz drugiej opcji. Jeżeli nie możesz ubiegać się o Employment Allowance i musisz od początku płacić składki jako pracodawca, rozważ wypłacanie sobie wynagrodzenia poniżej progu składek NI. Próg ten na rok 2018/2019 wyniesie £8,424.

W ty wypadku sugerujemy więc ładną, okrągłą pensję miesięczną w wysokości £700.

Jeżeli chodzi o dywidendy, dalej zakładamy, że chcesz pozostać na niższym progu opodatkowania. Ponieważ obniżyłeś sobie nieco swoją pensję, możesz teraz wybrać więcej w dywidendach, by wyrównać różnicę.

Twoja roczna pensja wyniesie jedynie £8,400, w dywidendach możesz sobie zatem wypłacić jeszcze £3,450, które również będą zwolnione z podatku. Do tego dalej masz swoje gwarantowane £2,000.

Ponieważ nie płacisz National Insurance, pensję zabierasz w całości.

Wypłacasz sobie niższą pensję, masz więc £3,450, które zostało dzięki temu, że Twoja pensja nie sięgnęła progu podatku dochodowego oraz pozostałe £34,500 dywidend.

Twoja kalkulacja wygląda teraz tak:

Co z Corporation Tax?

A, no właśnie. Jak widzisz, Opcja 2 powala Ci zabrać więcej gotówki do domu. Pamiętaj jednak, że w grę wchodzi jeszcze Corporation Tax. Która opcja jest więc lepsza? Porównajmy.

Jak widzisz, gdy weźmiemy pod uwagę Corporation Tax, okazuje się, że Opcja 1 jest nieco korzystniejsza, dokładnie o £244. O ile jednak umożliwia Ci ona pozostawienie nieco więcej pieniędzy w firmie, to pozwala na wybranie nieco mniej gotówki. Jeżeli masz wątpliwości, jak rozliczyć swoje wynagrodzenie dyrektora, skontaktuj się z nami!

Z poważaniem,

Szymon Niestryjewski

TWÓJ ZAUFANY KSIĘGOWY W UK

Masz dodatkowe pytania? Napisz do nas – chętnie pomożemy.